恒生指数公布一季度检讨结果,成份股由76只增加至80只

【纬度新闻网】5月12日盘后,恒生指数有限公司(恒生指数公司)公布了今年一季度恒生指数系列季度检讨结果,所有变动将于2023年6月5日(星期一)起生效。

恒生指数是香港股市行情的重要指标,代表了香港交易所所有上市公司十二个月平均市值涵盖率的94%。根据恒生指数公司数据,截至2022年底,被动式追踪恒生指数系列的产品资产管理总值约为576亿美元,因此潜在成份股变动将涉及大规模资金流动,所以恒生季检结果备受市场和投资者关注。

多位受访业内人士对记者表示,恒生指数系列作为港股最具代表性的指数,其不断优化与改善,适应和满足了市场的多元化需求及趋势,为市场注入新的活力,也进一步强化了香港市场作为国际金融中心的长期吸引力。

4股被纳入 恒指持续扩容

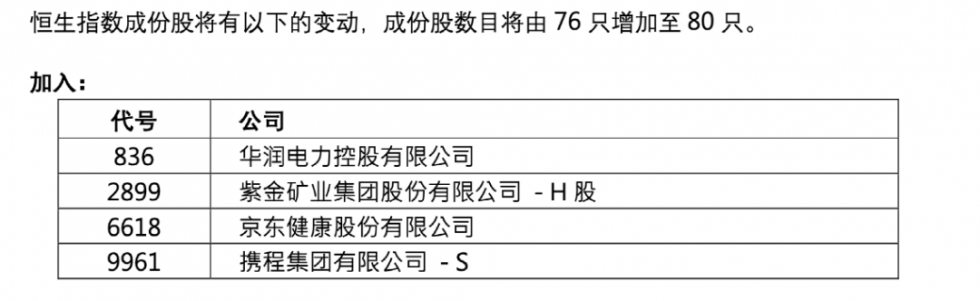

根据本次公告,恒生指数(恒指)成份股新增4只,由之前的76只增加至80只,新进京东健康,携程集团-S,紫金矿业、华润电力。

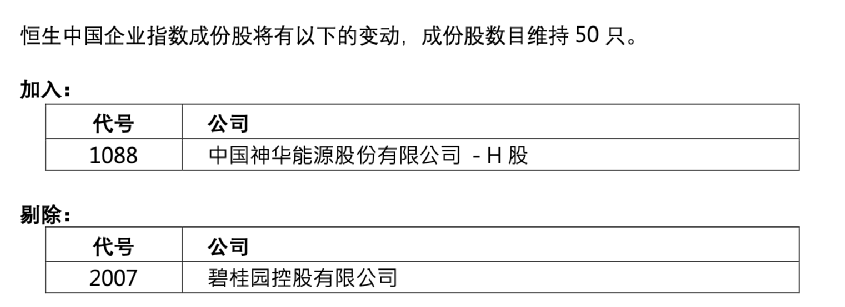

恒生中国企业指数成份股数目则维持50只,新加入中国神华,剔除碧桂园。

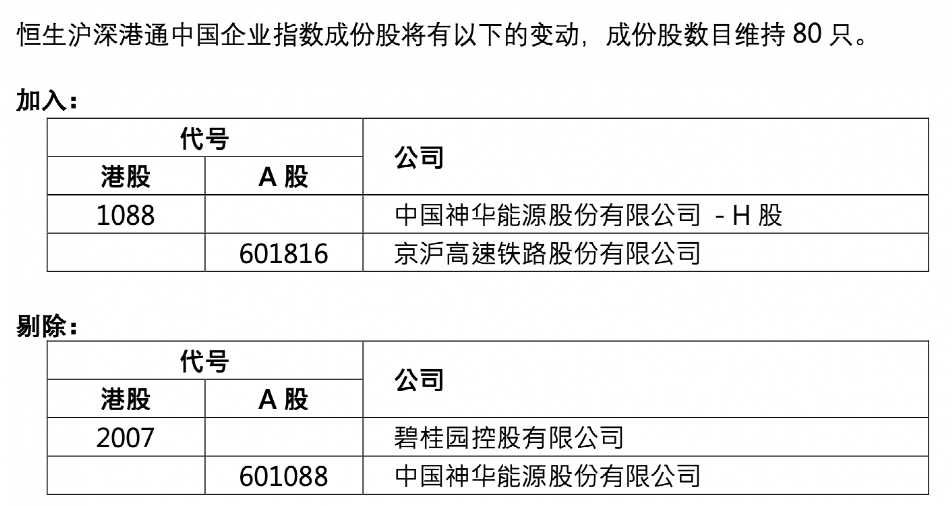

恒生沪深港通中国企业指数成份股加入中国神华和京沪高铁,剔除碧桂园和中国神华。

恒生科技指数成份股没有变动,恒生综合指数成份股增加了粉笔,调整后为528只。

此外,恒生指数公司将腾讯控股、美团权重分别上调至8%和5.84%;汇丰控股、友邦保险在恒指中的权重分别下调至8%和7.62%。

对于恒生指数持续扩容,平安基金ETF指数投资中心基金经理钱晶认为,从以往的更关注市值和成交到现今的按行业选股,无论是在市值覆盖率还是行业代表性方面都将得到改进,使指数变得更均衡及多样化,更真实地反映现在香港股票市场的结构。

钱晶还提到,扩容后权重方式有所改变,排名前几位的成份股,可能会因配置调整而出现资金流出,但随着同股不同权或第二上市的成份股权重上限从5%提高到8%,也可能会有“大量资金流入”,并且新纳入的成份股往往获得资金青睐,引发新的市场关注焦点。

钱晶继而指出,从现实意义来看,恒指调整有助于分散风险,也有望吸引更多中长期资金入市,使得资金面得到持续改善,同时也可以吸引更多更好的公司在香港市场上市,进一步强化香港市场作为国际金融中心的长期吸引力。

南方东英量化投资部主管王毅也表示,恒指的扩容与改革是为了更好地反映香港市场的特性和变化,提高恒指对于香港整体市场的代表性。

“这次改革扩大了指数的规模,使更多的中概股和新经济公司加入其中。尽管在近年来中港股市的调整中,指数波动也略有增加,但从长远来看,这对指数有积极的影响。它有助于改善指数的预期盈利增长,并有潜力提高估值水平。”王毅进一步阐述道,“就市场而言,这可以吸引更多的被动资金流入,提升整体港股的流动性,进一步促成更多新经济公司在香港上市并集资的良性循环。”

恒指拟纳入外国及特专科技公司 港股国际化程度不断提高

恒指近来改革不断,以更好地适应日益多样化的市场需求。

近日,恒生指数公司刊发咨询文件,就外国公司入选恒生指数的候选资格、恒生指数选股采用的七个行业组别,以及恒生指数“香港”成份股数目的检讨结果向市场征询意见,表明未来港股外国公司也将有可能“染蓝”,甚至纳入港股通。

恒生指数公司表示,恒生指数被广泛视为香港股票市场的领导指标,一直定位为于香港交易所上市的大中华公司之代表。为更符合香港作为国际金融中心之角色,连接中国内地与世界其他地区,恒生指数公司建议将外国公司纳入恒生指数的选股范畴。

此举会对港股投资将产生怎样的影响?安信资管全球投资部总经理李珊珊认为,目前有68家在香港联合交易所主板上市的公司被分类外国公司,外国公司已经自2018年第三季度开始纳入恒生综合指数,自2023年3月开始纳入互联互通。本次将外国公司纳入恒生指数,意味着国际企业在港股将获得更强的流动性,一方面提升了国际公司到港上市的吸引力,另一方面也有助于内地投资者借助港股平台、实现更加多元的配置。

王毅也称,此举将增加港股市场的国际化程度,提高港股市场的投资吸引力以及港股市场的流动性。

钱晶则对上述问题从正反两方面进行了分析。他认为,正面影响是,面对越来越多的国际公司来港挂牌上市,放宽选股范畴,将外国公司纳入恒指,使得恒指能够更加全面地代表整体香港股票市场,符合香港市场作为中国内地与世界其他地区沟通桥梁的国际金融中心的角色定位。

“不过,不管是市值还是成交额,外国公司都只占目前香港股市的一小部分。因此,后续仍要重点关注具体的指数编制方式,例如在筛选公司数目和条件上,需要进一步探讨用哪些条件比较适合。”钱晶指出。

至于反面影响,钱晶认为,投资外国公司股票与投资香港公司股票的风险不尽相同,外国公司受其所属司法权区的不同公司法例约束,香港监管机构未必有管辖区以外的调查及执法权。因此,接受外国公司入选成份股有其不便之处。

除了考虑将港股外国公司纳入恒生指数选股范畴之外,恒生公司还在5月3日宣布另一利好消息——根据港交所主板上市规则第18C章上市特专科技公司将被纳入恒生指数系列之选股范畴,恒生指数及恒生中国企业指数除外。

“18C章”,即港交所《主板上市规则》自2023年3月31日起新增的一个章节。18C章的设立,主要针对未开启商业化,或处于商业化初期的科技型创业企业,涉及新一代信息技术、先进硬件、先进材料、新能源及节能环保、新食品及农业技术等行业。

钱晶称,特专科技赛道是一个充满成长和机会的赛道,具备引领未来发展的潜能,但与传统赛道不同,往往需要前期在研发上投入大量资金,具有高成长高回报的特征,在融资需求与创新需求得到支持和满足后,可以期待特专科技公司未来的可能高增长与高盈利。

钱晶进一步阐述道,特专科技公司将被纳入恒生指数系列的选择,对个股具有重大意义,这意味着公司只要达到相应流通市值要求,就可纳入恒生科技指数以至港股通投资范围所参考的恒生综合指数。这有利于公司的流动性增强,也有机会获得来自“北水”的关注和投资,获得大量主动和被动资金的增持,进一步提升公司的市场关注度,扩大投资者群体,成为新的市场关注焦点,促进公司的可持续发展。

王毅则认为,将特专科技公司纳入指数还需要继续观察,不过通过18A上市的未盈利生物科技公司提供了一个很好的先例供18C参考,让市场看到这些公司在港股市场的发展路径。

“部分当年通过18A上市并取得较大成功的生物科技公司(已有九家公司)近年来满足了普通主板上市的要求,向港交所申请摘除标注‘B’的称号。这表明它们在港上市获得融资后,帮助公司自身的发展并取得了不错的业绩成果。”王毅称。

对于特专科技公司的投资价值和后续发展,李珊珊认为是“机会与挑战并存”。她指出,特专科技公司的发展领域契合目前国内高质量发展的方向,相关公司普遍具备较高的增长潜力和长期投资价值。但由于特专科技公司多数仍处在业务开拓和技术发展的早期,商业化水平不高,盈利前景不稳定,如何给这些企业合理的估值和定价具有较大难度。

港股ETF投资吸引市场关注 港股后市可期

记者还注意到,5月8日,恒生投资的恒生科技指数ETF被正式纳入互联互通南向合资格交易所买卖基金(ETF)名单,港股ETF持续吸引市场关注。

ETF互联互通于2022年7月4日正式启动,根据港交所数据,目前已经有6只ETF被纳入,其中3只挂钩恒生科技,2只挂钩恒生指数,1只挂钩恒生中国企业指数。年初以来,平均每日成交额已经超过17亿元,投资者对南向ETF的交易较为踊跃。除了南向ETF,年初以来港股ETF的资金净流入也达到了200亿港元以上,市场投资者仍在积极利用ETF的方式配置港股。

钱晶认为,港股ETF的投资标的遍布全球各地,投资种类和行业丰富齐全,方便投资者做资产配置。其次,ETF本身的特性之一是分散风险,在港股市场逐步回暖,但短期可能缺乏方向并延续窄幅震荡走势的背景下,投资港股ETF的风险和波动相对较低。从南向资金持续抄底,多只港股ETF份额创历史新高可看出港股ETF吸引力十足。

对此,李珊珊称:“我们认为在国内经济继续呈现弱复苏、海外衰退但软着陆,以及全球流动性逐步临近拐点的背景下,港股ETF全年看仍有配置价值。”

纵观今年以来的港股市场,其整体表现乏善可陈,落后于全球其他主要股票市场。但李珊珊认为,从宏观因子来看,港股全年仍有较强支撑。

首先,尽管4月经济数据环比有走弱,但消费、地产几个大的经济动能均触底回升,且政策仍在托底,国内经济全年维持弱复苏的判断,港股盈利也会逐季改善。其次,美联储加息已经尾声,随着美国下半年进入衰退,通胀掣肘有望进一步下行,全球流动性逐步临近拐点,港股的流动性和估值将迎来改善。最后,恒生主要指数PB<1,估值在近10年的20%分位数,无论绝对估值和相对估值均具有配置性价比。李珊珊表示,对港股持谨慎乐观的态度,重点把握几个核心方向的结构性机会。

对于港股今年的投资机会和具体板块,三位受访者普遍提到了互联网、医药、科技和消费板块。王毅认为,互联网、科技、医药和消费等新经济行业,可能是中国经济体中最具活力和成长性的企业。它们也可能是能够代表中国以消费内需为主要动力的经济增长的最佳选择,因此具有长期配置的价值。

钱晶认为,虽然互联网已经过了其高速发展的红利期,但从基本面的角度来说,这些企业未来可能仍会有比较强的爆发力,降本增效也成为未来阶段驱动业绩增长的动力,加上AI大模型和后续应用产品的逐渐推出,互联网平台企业有机会获得更多资金关注。

此外,钱晶和李珊珊都提及了“中特估”。李珊珊表示,在中国特色估值体系下,港股低估值、高股息的国央企的机会。她认为,随着国央企的资本效率和经营能力的持续改善,预计低估将会收敛。(证券时报)